Базовая прибыль на акцию (англ. Basic earnings per share, или EPS) – это показатель прибыльности, представляющий сумму чистой прибыли, распределяемую на каждую обыкновенную акцию в обращении.

Поскольку базовая прибыль на акцию указывается в расчете на акцию, компании разных размеров можно сравнивать друг с другом, хотя есть недостатки, о которых вы должны знать при использовании этой метрики.

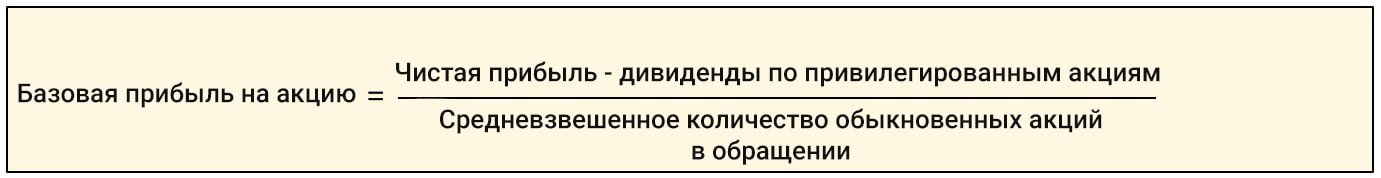

Формула базовой прибыли на акцию

Показатель базовой прибыли на акцию относится к общей сумме чистой прибыли, которую компания получает от каждой обыкновенной акции в обращении.

Формула расчета базовой прибыли на акцию предполагает деление чистой прибыли на количество обыкновенных акций в обращении.

Если у компании есть дивиденды по привилегированным акциям, мы должны вычесть сумму дивидендов, выплаченных держателям привилегированных акций, потому что дивиденды по привилегированным акциям рассматриваются как «долговые».

Привилегированные акционеры, как следует из названия, имеют приоритет перед обыкновенными акционерами. Любые платежи им, аналогичные выплате процентов кредиторам, должны вычитаться из остаточной прибыли, остающейся для простых акционеров.

Хотя у простых акционеров есть наибольший потенциал роста, в свою очередь, эта группа поставщиков капитала находится в самом низу структуры капитала (то есть с самым низким приоритетом).

У держателей акций есть потенциал для получения большей прибыли по сравнению с долгом и другими формами капитала, потому что они должны получать большую компенсацию за принятие на себя этого повышенного риска – или, иначе говоря, более высокие риски должны равняться более высокой потенциальной доходности.

Высокая и низкая базовая прибыль на акцию

Как правило, более высокие значения базовой прибыли на акцию сигнализируют о более высокой стоимости компании, поскольку в этих случаях рынок будет склонен платить премию за каждую долю в капитале компании.

Допустим, компания стабильно показывает более высокие показатели прибыли на акцию по сравнению с сопоставимыми компаниями в том же (или соседнем) секторе.

Если предположить, что была проведена достаточная дополнительная проверка, подавляющее большинство рациональных инвесторов готовы платить более высокую цену за компании с солидным послужным списком стабильной прибыльности.

Возможные причины высоких базовых показателей прибыли на акцию:

- Устойчивое конкурентное преимущество

- Лидерство на рынке

- Сильная, компетентная команда управляющих

- База постоянных лояльных клиентов

При прочих равных, рынок склонен платить больше за компании с более высокой чистой прибылью.

Однако есть одно предостережение: быстрорастущие компании с минимальной прибылью в «чистой прибыли» все же могут получить высокую оценку на рынке.

Причина заключается в том, что рынок смотрит в будущее и, следовательно, платит за потенциальное повышение прибыльности в ближайшие годы, когда компания созреет (то есть прогнозируемая прибыль на акцию).

Хотя компания может изо всех сил пытаться оставаться прибыльной или даже быть убыточной, инвесторы могут высоко оценивать такие компании, полагая, что компания когда-нибудь станет прибыльной – но в настоящее время рост «чистой прибыли» часто является единственной целью, разделяемой компанией на ранней стадии и ее базой инвесторов.

Но в случае зрелых отраслей, в которых низкие показатели прибыли на акцию считаются нормой, компании с отрицательной рентабельностью вряд ли получат благоприятную оценку.

Для компаний, находящихся на более поздних стадиях цикла зрелости, более низкая норма прибыли, как правило, совпадает с сокращением свободных денежных потоков (FCF), а также меньшими возможностями роста, что в совокупности приводит к более низким оценкам.

Ограничения базовой прибыли на акцию

Обратите внимание, что при расчете базовой прибыли на акцию используемое количество акций учитывает только количество простых обыкновенных акций.

Таким образом, базовая прибыль на акцию не учитывает потенциально разводняющее воздействие, связанное с выпуском разводняющих ценных бумаг (то есть опционов, варрантов).

Например, если вы являетесь владельцем компании и решили выплатить сотрудникам компенсацию, основанную на акциях, через опционы и варранты, эти контракты увеличивают количество акций после выполнения или после окончания периода перехода прав.

Примеры потенциально разводняющих ценных бумаг:

- Опционы

- Варранты

- Конвертируемые долговые ценные бумаги

- Привилегированные акции с функцией конвертации

Если эти ценные бумаги «в деньгах» – что означает, что эти финансовые контракты выгодно выполнять (то есть с денежным стимулом) – общее количество акций должно учитывать чистое влияние этих ценных бумаг.

В противном случае существует риск того, что показатель прибыли на акцию будет завышен из-за игнорирования потенциально разводняющего воздействия таких выпущенных ценных бумаг, что может привести к введению показателя в заблуждение (и, возможно, завышению).

Еще одно соображение заключается в том, что на практике учет ценных бумаг, даже если они «не в деньгах», постепенно стал нормой, исходя из предпосылки, что они когда-нибудь станут прибыльными (и будут иметь разводняющий эффект для существующих держателей акций) – только позже.

Пример расчета базовой прибыли на акцию

Во-первых, мы начнем с краткого объяснения операционных допущений, используемых для расчета базовой прибыли на акцию.

По состоянию на 2020 год за последний финансовый год компанией представлены следующие финансовые данные:

- Чистая прибыль: 200 млн долларов

- Предпочтительные дивиденды: 5 млн долларов

С учетом этих двух допущений, мы можем рассчитать часть чистой прибыли, приходящуюся только на держателей обыкновенных акций, путем вычитания дивидендов по привилегированным акциям из чистой прибыли.

Таким образом, в 2020 году чистая прибыль держателей обыкновенных акций составит 195 миллионов долларов.

- Чистая прибыль для общего капитала = $200 млн чистой прибыли — $5 млн привилегированных дивидендов

- Чистая прибыль для общего капитала = $195 млн

Затем, в следующем разделе, мы должны рассчитать средневзвешенное количество обыкновенных акций в обращении за каждый период.

Несовпадение сроков подсчета чистой прибыли/количества акций

Если вам интересно, почему мы берем средневзвешенное значение обыкновенных акций, обратите внимание, что мы должны использовать средний баланс из-за несоответствия во времени числителя и знаменателя.

Отчет о прибылях и убытках (т. е. источник чистой прибыли) отражает период времени по двум указанным периодам, тогда как данные подсчета акций основаны на конкретной конечной дате. Таким образом, мы используем средневзвешенные обыкновенные акции для учета этой разницы во времени.

В Excel базовая прибыль на акцию на каждый год рассчитывается следующим образом:

- Ссылка на чистую прибыль за соответствующий период

- Разделить на среднее значение между текущим периодом и обыкновенными акциями предыдущего периода в обращении

В качестве примера ниже приведена формула для базовой прибыли на акцию:

- Базовая прибыль на акцию (2021 год) = $205 млн чистой прибыли к обыкновенным акциям ÷ СРЕДНЯЯ (95 млн, 100 млн обыкновенных акций)

- Базовая прибыль на акцию (2021 год) = $2,10

Что касается остальной части прогноза, мы будем использовать различные предположения, чтобы показать различные операционные сценарии и чистое влияние на базовую прибыль на акцию.

Чтобы приступить к работе над прогнозным периодом, мы начнем с предположений о чистой прибыли:

- 2021: Увеличение чистой прибыли на $10 млн год к году

- 2022: Увеличение чистой прибыли на $25 млн год к году

- 2023: Снижение чистой прибыли на $50 млн год к году

Что касается наших предположений в отношении дивидендов по привилегированным акциям, мы будем сохранять фиксированную сумму на уровне 5 млн долларов в год. Но влияние на базовую прибыль на акцию должно быть интуитивно понятным – то есть увеличение дивидендов по привилегированным акциям приводит к снижению прибыли на акцию (и наоборот).

Далее, наши предположения для обыкновенных акций в обращении можно найти здесь:

- 2021: Количество обыкновенных акций снизились на 5 млн год к году

- 2022: Количество обыкновенных акций снизились на 10 млн год к году

- 2023: Количество обыкновенных акций выросло на 20 млн год к году

С учетом наших упрощенных допущений картина должна быть ясной: в годы, когда увеличивается чистая прибыль, количество обыкновенных акций снижается (т.е. обязательное увеличение капитала).

Таким образом, наша базовая прибыль на акцию после умеренно положительной динамики составляет $2,10 в 2021 году.

Для сравнения, после еще одного года высоких результатов базовая прибыль на акцию составила 2,42 доллара в результате роста чистой прибыли на $25 млн и сокращения на 10 миллионов акций.

Но, напротив, в течение года, показывающего неутешительные результаты, базовая прибыль на акцию сократилась до $1,80 после года плохих результатов, когда чистая прибыль упала на $50 млн, а количество обыкновенных акций увеличилось на 20 миллионов акций.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.